Pourquoi les investisseurs mondiaux doivent-ils surveiller la BCE?

Comme aux États-Unis, le marché des taux d’intérêt en Europe table sur une progression plus rapide que celle que la BCE sera en mesure de mettre en œuvre.

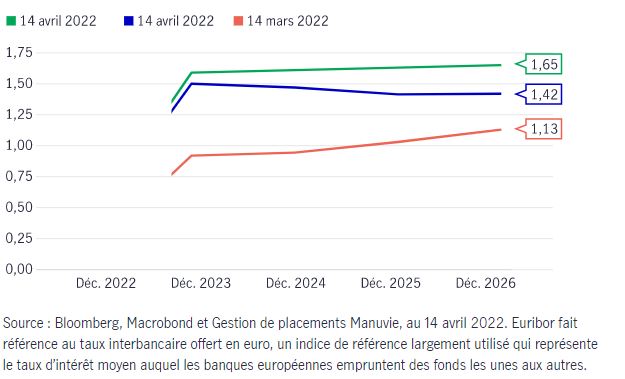

Au moment de la rédaction du présent document, les marchés anticipent un resserrement d’environ 85 points de base (pb) d’ici décembre 2022 et s’attendent à ce que le taux d’intérêt sur les dépôts dans la zone euro, qui se situe actuellement à ‑0,5 %, dépasse 1,5 % d’ici décembre 20231.

En comparaison, notre scénario de base est beaucoup plus modeste, car il tient compte d’un resserrement d’à peine 50 pb et prévoit que la Banque centrale européenne (BCE) portera le taux d’intérêt sur les dépôts à 0,5 % d’ici décembre 2023. Les marchés devront rajuster leurs attentes, ce qui contribuera à un certain fléchissement des taux obligataires mondiaux.

Au chapitre des devises, cela signifie que l’euro devrait s’affaiblir davantage par rapport au dollar américain, ce qui pourrait contribuer à la vigueur du dollar américain dans son ensemble. Ces événements pourraient également avoir des répercussions à l’échelle mondiale, puisque le raffermissement du dollar américain annonce généralement un resserrement des conditions financières mondiales.

Que faut-il retenir de la réunion d’avril de la BCE?

D’après ses communications la semaine dernière et bien qu’elle semble surtout préoccupée par l’inflation, la banque centrale a clairement exprimé ses inquiétudes concernant les perspectives de croissance à moyen terme de la zone euro. Par conséquent, il est attendu que la BCE fasse preuve de prudence à l’égard de la normalisation des politiques, car elle tente de trouver l’équilibre entre museler l’inflation et empêcher un effondrement de la devise qui pourrait compromettre la croissance future.

Cela tranche nettement avec la Réserve fédérale des États-Unis, qui s’est beaucoup plus concentrée sur son mandat entourant l’inflation, ce qui dénote soit son optimisme extraordinaire à l’égard des perspectives de croissance aux États-Unis ou sa décision d’atténuer l’inflation au risque d’éroder la croissance.

Lors de sa réunion du 13 mars, la BCE a confirmé la rumeur et a annoncé son intention de mettre fin à son programme d’achat d’actifs au troisième trimestre. La banque centrale a également réitéré qu’elle augmentera le taux d’intérêt à l’issue du programme d’achat d’actifs. Les marchés ont été déçus, car ils comptaient voir le programme d’achat d’actifs prendre fin plus tôt et escomptaient des prévisions plus énergiques en matière de taux.

Bien que la BCE se soit laissé une certaine latitude quant à la date exacte à laquelle le programme d’achat d’actifs pourrait prendre fin au troisième trimestre, la réponse du marché a été claire – l’euro a depuis atteint un creux de deux ans par rapport au dollar américain. La faiblesse de l’euro devrait se poursuivre et son taux de change pourrait chuter à 1,05 par rapport au dollar américain au cours des prochains mois. Un euro faible (signe d’un ralentissement de la croissance en Europe) et un dollar américain vigoureux signifient généralement un resserrement des conditions financières à l’échelle mondiale, une évolution dont tous les investisseurs devraient se soucier.

Le taux de change de l’euro par rapport au dollar américain pourrait chuter à 1,05

Comme mentionné plus tôt, le marché table sur une augmentation des taux beaucoup trop audacieuse pour la BCE et les attentes devront être modérées. Pour mettre les choses en contexte, après la réunion du 14 mars, le marché des taux d’intérêt tablait sur presque 50 % d’une hausse de 25 pb en juillet et l’atteinte d’un taux de 35 pb sur les dépôts de la BCE en décembre 2022². Étant donné que le taux sur les dépôts s’établit à ‑50 pb et que la BCE a déjà clairement indiqué que son programme d’achat d’obligations devra prendre fin avant qu’elle commence à augmenter les taux, il est peu probable qu’elle puisse relever les taux de 85 pb d’ici la fin de l’année.

Nos attentes sont beaucoup plus modestes, à savoir deux hausses de 25 pb qui ramèneront le taux directeur à zéro d’ici la fin de l’année. Compte tenu des fortes corrélations entre les taux américain et européen, des prévisions plus modestes quant à l’augmentation des taux de la BCE pèseront sur les taux mondiaux, toutes choses étant égales par ailleurs.

Le marché à terme table sur la progression audacieuse des taux d’intérêt

Contrats à terme sur l’Euribor, rendement implicite (%)

Un autre facteur qui pourrait nuire à la capacité de la BCE de relever les taux de façon prononcée est l’incidence qu’une telle approche pourrait avoir sur les écarts de taux entre les obligations européennes, c.-à-d. la différence entre les taux obligataires en Italie, en France, en Espagne, en Allemagne et dans d’autres pays.

Il n’est pas surprenant que les taux obligataires des pays d’Europe aient été très sensibles aux perspectives de taux d’intérêt de la zone euro, lesquels évoluent en fonction des attentes voulant que la BCE se montre audacieuse dans ses hausses de taux. Cela dit, la BCE est consciente des risques de fragmentation – des hausses de taux trop rapides pourraient risquer d’étouffer la reprise des États membres affaiblis en rendant le coût des emprunts insoutenables, ce qui pourrait créer du mécontentement dans la zone euro. Bien que la BCE ait déjà parlé d’ajouter des instruments pour contenir les tensions sur les marchés obligataires, elle a fourni peu de détails. Quoi qu’il en soit, le risque de fragmentation est probablement suffisant pour persuader la BCE d’adopter une approche modérée à l’égard du resserrement monétaire.

![]()