Fuyez le négativisme : Moment macroéconomique

Les prévisions de bénéfices commencent à s’assombrir, mais certains secteurs s’en sortent beaucoup mieux que d’autres. Nous nous penchons également sur la dépendance commerciale de l’Europe et sur l’incidence que pourrait avoir un ralentissement économique sur différents produits de base.

Les révisions à la baisse des bénéfices ne sont que le début

Les estimations consensuelles des bénéfices par action (BPA) prévisionnels pour l’indice S&P 500 ont probablement atteint un sommet le 6 juillet pour le cycle en cours et n’ont reculé que de 1,3 % depuis avoir atteint ce sommet. Dans un précédent Moment macroéconomique, nous expliquions que les bénéfices atteignent généralement un pic en moyenne à peine 42 jours avant le début officiel d’une récession et, si l’on considère les quatre dernières récessions, la perte maximale du BPA était de 28 %. Alors que les révisions du BPA sont à la baisse depuis plus de quatre mois, l’histoire suggère qu’il y a encore du chemin à parcourir.

Nous pensons que l’inflation gonfle les prévisions de bénéfices, les faisant apparaître artificiellement plus élevées. Cependant, certains secteurs en souffrent plus que d’autres : les communications, la consommation discrétionnaire et les matières premières ont connu les révisions à la baisse les plus marquées au cours des six derniers mois, ce qui coïncide avec d’actuelles forces macroéconomiques. Bon nombre des sociétés sous-jacentes du secteur des matières premières ont observé des révisions à la baisse dans des segments plus cycliques du secteur des produits de base, tels que les métaux de base, dont les perspectives sont remises en question en raison du ralentissement de la croissance. De même, Amazon, dont les titres sont surpondérés dans le secteur de la consommation discrétionnaire, a cité plusieurs difficultés macroéconomiques comme étant les principales raisons pour lesquelles sa dernière publication des résultats n’a pas fait consensus. À l’inverse, les principaux poids indiciels – soit les TI, les soins de santé et les services financiers – ont enregistré des baisses modestes, ce qui explique pourquoi les attentes relatives au niveau général de l’indice sont restées relativement élevées. Au cours du dernier mois, le secteur de l’immobilier s’est distingué en enregistrant les révisions négatives les plus marquées, ce qui s’explique par la révision à la hausse des prévisions de taux d’intérêt finaux. Cela exercera une pression sans équivoque sur les fiducies de placement immobilier. C’est sans surprise que nous constatons que l’énergie est le seul secteur ayant enregistré des révisions prévisionnelles positives à la fois sur un mois et sur six mois, compte tenu de l’offre extrêmement réduite.

Dans l’ensemble, les bénéfices du troisième trimestre ont confirmé le ralentissement que nombre de nos indicateurs avancés suggèrent, mais comme les bénéfices prévus ne cèdent qu’environ 1 % par rapport au pic, nous pensons que la plupart des catégories d’actions demeureront sous pression, car les prévisions de bénéfices continuent de baisser.

La baisse des bénéfices a commencé

Révisions prévisionnelles du BPA

Source : Bloomberg et Gestion de placements Manuvie, au 14 novembre 2022.

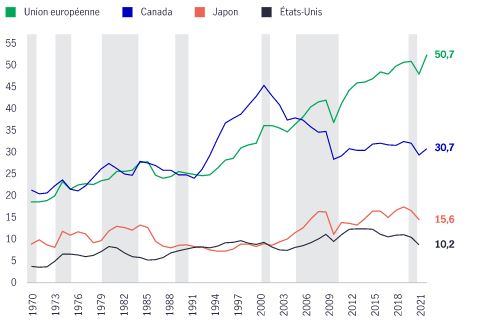

Dépendance commerciale de l’Europe

Il est impossible de sous-estimer la dépendance commerciale de l’Allemagne. Le récent voyage effectué par le chancelier Olaf Scholz à Pékin a mis en lumière les relations commerciales de l’Allemagne avec la Chine à un moment où la dynamique politique est tendue et il est clair que la priorité a été accordée à des intérêts commerciaux et économiques à plus court terme.

Le message de la plus grande économie européenne et du principal exportateur d’Europe est plus conciliant que celui des États-Unis. En outre, un examen des balances commerciales de l’Allemagne avec la Chine au cours des deux dernières décennies explique pourquoi : l’Allemagne arrive en tête des exportations européennes d’automobiles, d’équipements industriels ainsi que de produits pharmaceutiques et chimiques. Si l’on exclut les Pays-Bas, la Chine est le premier partenaire commercial de l’Allemagne (devant même les États-Unis) et les échanges entre les deux pays sont en hausse. En dollars américains, les importations de l’Allemagne en provenance de Chine ont récemment dépassé la valeur de ce que l’Allemagne exporte vers la Chine, créant une balance commerciale négative pour la première fois en une décennie.

Alors que les tensions géopolitiques augmentent à l’échelle mondiale, la dynamique des échanges commerciaux européens est de plus en plus menacée. Dans le cas où une économie axée sur les exportations modifie la dynamique de ses échanges commerciaux, un choc stagflationiste est susceptible de persister. Les exportations de l’Union européenne exprimées en pourcentage du PIB ont augmenté, ce qui n’a pas été le cas pour l’économie de plusieurs autres pays développés, notamment le Canada, les États-Unis et le Japon. L’évolution de la dynamique des échanges commerciaux exercerait une pression à la baisse sur les exportations et, par conséquent, sur la croissance (à savoir la production industrielle et l’emploi) ainsi qu’une pression à la hausse sur l’inflation, car il coûterait de plus en plus cher de s’approvisionner en biens. Dans une perspective à plus long terme, les conditions commerciales sont susceptibles d’exercer une pression à la baisse sur l’euro.

Les exportations sont de plus en plus importantes pour le PIB européen

Exportations de biens et de services (en % du PIB)

Source : Banque mondiale, Macrobond et Gestion de placements Manuvie, au 14 novembre 2022. Les barres grises indiquent les récessions américaines.

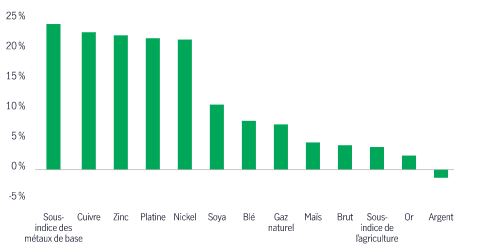

Les produits de base ne se valent pas tous

Nous avons été optimistes quant aux sous-indices de l’énergie et de l’agriculture dans le secteur des produits de base tout au long de la pandémie et nos recherches récentes suggèrent que cette force pourrait persister malgré une détérioration du contexte macroéconomique. Nous avons effectué une régression avec les indices des directeurs d’achats dans le monde et divers produits de base. Les résultats sont sans équivoque : les métaux de base sont plus étroitement alignés sur l’activité économique que l’énergie, l’agriculture ou les métaux précieux. C’est logique, car la demande de métaux de base est de nature plus cyclique, ce qui explique leur piètre rendement cette année. En revanche, la demande de nombreux produits agricoles est relativement inélastique, et des études portant sur la demande de pétrole en période de récession montrent que la demande de brut tend à être légèrement résiliente pendant une récession.

L’offre, tant dans le secteur de l’agriculture que dans celui de l’énergie, est très limitée et les banques centrales n’ont pas la capacité d’y exercer un contrôle direct. Le rapport entre les terres arables et la consommation de protéines est en chute libre depuis des années, tandis que les changements climatiques et les phénomènes météorologiques extrêmes continueront de faire des ravages sur les cultures. Il est également évident que des années de sous-investissement dans des dépenses en immobilisations dans les énergies à la fois traditionnelles et à plus faible intensité carbonique ont conduit à un resserrement de l’offre de toutes les sources d’énergie. Si les produits de base dans les secteurs de l’agriculture et de l’énergie font partie des seuls actifs à rendement positif cette année, un profil de la demande moins cyclique et une offre très réduite nous confortent dans l’idée que ces actifs peuvent encore surclasser le marché à moyen terme.

Les produits de base ne se valent pas tous

Corrélation entre certains produits de base et des indices mondiaux des directeurs d’achats

Source : Bloomberg, Macrobond et Gestion de placements Manuvie, au 14 novembre 2022. PMI désigne l’indice des directeurs d’achats (Purchasing Managers’ Index).

![]()